Comment obtenir une assurance de prêt pour votre crédit immobilier ?

Dans le contexte actuel où les taux d’intérêt pour les crédits immobiliers fluctuent, de plus en plus d’emprunteurs se demandent comment obtenir une assurance de prêt efficace et adaptée à leurs besoins. Futurs propriétaires ou investisseurs, vous êtes à la recherche de la stabilité et de la sécurité en passant par le processus pour obtenir une assurance de prêt pour votre crédit immobilier. Cependant, le monde des assurances peut parfois sembler complexe et opaque. Des événements imprévus tels que des changements dans les réglementations ou dans votre situation personnelle peuvent survenir, entravant votre capacité à sécuriser le financement de votre projet. Obtenir une assurance de prêt adaptée se présente alors comme une solution essentielle, veillant à la protection de votre investissement immobilier. Elle représente donc une protection non seulement pour vous, mais aussi pour votre famille, assurant ainsi la réussite de votre projet d’achat de maison ou d’appartement.

Que vous soyez un primo-accédant ou un investisseur expérimenté, comprendre les démarches pour obtenir une assurance de prêt est une étape cruciale. Vous voulez en savoir plus sur les critères de sélection d’une assurance ? Quelles sont les étapes clés pour souscrire à une assurance adaptée à votre profil ? À qui s’adressent les différents types d’assurances de prêt ? Et quelles sont les options disponibles en fonction de votre situation financière et personnelle ?

Notre société, experte en solutions de financement immobilier, vous offre dans cet article des informations clés sur comment obtenir une assurance de prêt. Forts d’une expérience approfondie et d’un réseau étendu de partenaires, nous vous guidons vers la meilleure couverture possible, vous permettant de naviguer avec confiance à travers le processus d’acquisition de votre bien immobilier, quelle que soit votre situation. Avec une expertise spécifique, nous nous adaptons aux particularités juridiques et financières de chaque emprunteur, vous garantissant ainsi une solution d’assurance optimale, adaptée à vos besoins et à vos projets.

Demandez votre devis en 2 min

Merci, votre demande a bien été envoyée!

Vous souhaitez une assurance pour :

Banque sollicitée ?

Sélectionnez bien votre banque prêteuse, les exigences de garantie peuvent changer d’une banque à l’autre ! Cela impactera donc le tarif de votre assurance de prêt.

Objet du prêt

Personne(s) à assurer

Prêt(s) immobilier à assurer n°{{ i + 1 }}

Informations de l'emprunteur

Ces informations sont nécessaires pour éditer un devis qui puisse être présenté à votre banque

Informations du co-emprunteur

Ces informations sont nécessaires pour éditer un devis qui puisse être présenté à votre banque

Vos coordonnées

Promis pas de spams ! Nous respectons une Politique d'utilisation des données personnelles conforme au RGPD

Obtenir la bonne assurance de prêt pour son crédit immobilier

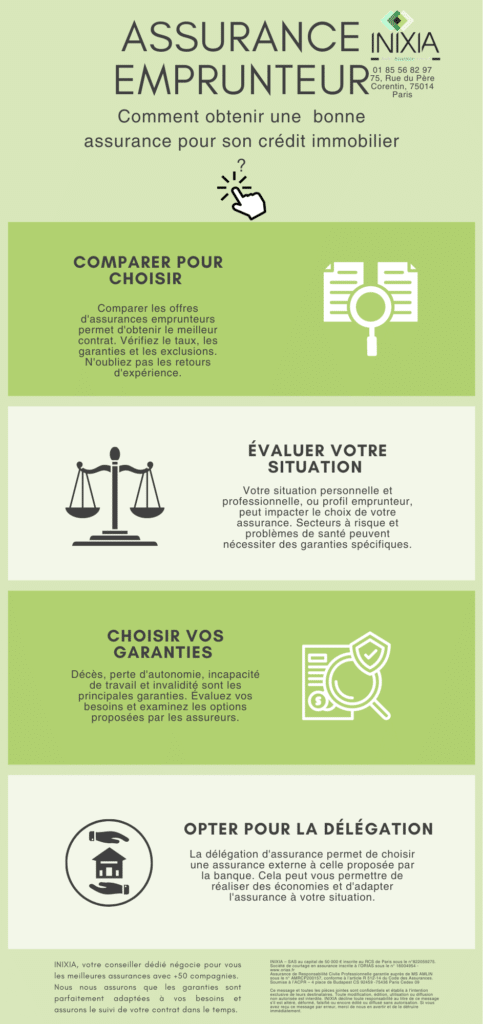

Comparer les offres

Pour choisir la bonne assurance de prêt, il est important de comparer les offres d’assurances emprunteurs disponibles sur le marché.

Prenez en compte le taux de l’assurance de prêt, les garanties proposées et les éventuelles exclusions.

N’oubliez pas de vérifier les avis et les retours d’expérience des autres clients pour évaluer la qualité du service proposé par les assureurs.

L’assurance emprunteur est un sujet technique. Vous pouvez également faire appel à un courtier d’assurance indépendant pour faciliter cette étape.

Prendre en compte sa situation personnelle et professionnelle

Votre situation personnelle et professionnelle peut impacter le choix de votre assurance de prêt. C’est ce qu’on appelle votre profil emprunteur.

Par exemple, si vous travaillez dans un secteur à risque, vous pourriez avoir besoin de garanties spécifiques. De même, si vous avez des problèmes de santé, certaines assurances pourraient ne pas vous couvrir ou vous proposer des conditions moins favorables.

Choisir les garanties adaptées à ses besoins

Les garanties principales de l’assurance de prêt sont le décès, la perte totale et irréversible d’autonomie (PTIA), l’incapacité temporaire de travail (ITT) et l’invalidité (IPP ou IPT). Selon les compagnies d’assurance, le caractère obligatoire ou optionnel de certaines garanties varie. Enfin, vous pouvez opter pour la garantie perte d’emploi ou chômage si vous êtes éligible aux conditions de cette couverture qui sont très strictes. Prenez le temps d’évaluer vos besoins en matière de garanties et d’examiner les différentes options proposées par les assureurs.

Démarches à suivre pour obtenir une assurance de prêt pour son crédit immobilier

1. Remplir un questionnaire médical (ou pas)

Lorsque vous avez choisi l’offre d’assurance qui vous convient le mieux, vous devrez remplir un questionnaire médical.

Bon à savoir : depuis le 1er juin 2022, vous n’avez plus à remplir de questionnaire de santé si la part assurée par personne est inférieure ou égale à 200 000 euros et si le remboursement total de votre prêt est prévu avant vos 60 ans.

Le questionnaire médical, quand il s’impose, permet à l’assureur d’évaluer les risques liés à votre état de santé et de déterminer les conditions de votre contrat. Soyez honnête et précis dans vos réponses, car toute omission ou fausse déclaration peut entraîner la nullité du contrat.

2. Fournir les documents nécessaires

Pour finaliser votre demande d’assurance de prêt, vous devrez fournir plusieurs documents à l’assureur :

- Copie de votre pièce d’identité,

- Un justificatif de domicile,

- Justificatifs de revenus.

L’assureur pourra également vous demander des documents complémentaires en fonction de votre situation (ex : attestation d’employeur, bilans médicaux).

3. Attendre la réponse de l’assureur

Une fois votre dossier complet, l’assureur examinera votre demande et vous informera de sa décision. Il peut accepter votre demande, la refuser, ou vous proposer des conditions spécifiques (ex : surprime, exclusion de certaines garanties).

Si vous n’êtes pas satisfait des conditions proposées, vous pouvez essayer de négocier avec l’assureur ou chercher une autre offre.

Délégation pour obtenir une assurance de prêt pour son crédit immobilier

Définition de la délégation d’assurance

La délégation d’assurance est une option qui permet aux emprunteurs de choisir une assurance de prêt externe à celle proposée par leur banque (contrat groupe).

Cela leur donne la possibilité de comparer les offres d’assurance et de trouver un contrat mieux adapté à leurs besoins et à un coût optimisé.

La délégation d’assurance est encadrée par la loi et la banque ne peut pas refuser une assurance externe si les garanties proposées sont équivalentes à celles de son contrat.

Avantages de la délégation d’assurance

La délégation d’assurance présente plusieurs avantages pour les emprunteurs :

- Elle permet de réaliser des économies sur le coût de l’assurance en trouvant des offres plus compétitives que celles proposées par la banque.

- Elle offre une plus grande flexibilité dans le choix des garanties et des conditions du contrat, permettant de mieux adapter l’assurance à la situation de l’emprunteur.

- Elle donne la possibilité de renégocier l’assurance en cours de prêt en cas de changement de situation ou d’amélioration de l’état de santé de l’emprunteur.

Comment mettre en place la délégation d’assurance ?

Pour mettre en place la délégation d’assurance, suivez ces étapes :

- Comparez les offres d’assurance de prêt à l’aide de notre comparateur et choisissez une assurance externe adaptée à vos besoins et à un coût avantageux.

- Vérifiez que les garanties proposées par l’assurance externe sont équivalentes à celles de l’assurance proposée par votre banque. Vous pouvez vous aider des fiches standardisées d’information (FSI) fournies par les assureurs pour comparer les garanties.

- Informez votre banque de votre intention de recourir à la délégation d’assurance et fournissez-lui les documents relatifs à l’assurance externe (attestation d’assurance, conditions générales, etc.).

- La banque dispose d’un délai de 10 jours ouvrés pour accepter ou refuser la délégation d’assurance. En cas de refus, elle doit justifier sa décision par écrit.

Contactez-nous pour obtenir une assurance emprunteur adaptée et optimisée

À retenir

- Comparez les offres d’assurance de prêt immobilier pour trouver le meilleur contrat adapté à vos besoins et à votre situation, en prenant en compte les garanties, les conditions et le coût.

- Envisagez la délégation d’assurance pour bénéficier d’une plus grande flexibilité et réaliser des économies sur le coût de l’assurance en choisissant un assureur différent de celui proposé par votre banque.

- Adaptez et gérez votre assurance de prêt en fonction des changements de situation personnelle et professionnelle pour optimiser votre couverture.

En conclusion, obtenir une assurance de prêt pour son crédit immobilier adaptée est essentiel pour protéger efficacement votre investissement et vous assurer une tranquillité d’esprit tout au long de la durée de votre crédit immobilier. Si vous avez besoin de conseils personnalisés et d’accompagnement dans votre démarche, n’hésitez pas à contacter notre équipe d’experts.