Assurance Retraite – PERP

Entrée en vigueur en 2003, l’assurance retraite appelé aussi plan épargne retraite populaire (PERP) permet à chacun de se constituer une épargne retraite en complément des régimes existants.

Qu’est ce que le Plan Épargne Retraite Populaire ?

Le PERP est le contrat d’assurance retraite qui prend la forme d’un produit épargne sur le long terme. Comme un complément retraite, plusieurs versements s’effectue à compter de la liquidation de la retraite obligatoire à l’âge de 62 ans

En souscrivant à un contrat d’assurance Plan Epargne Retraite Populaire, l’assuré se voit :

- Bénéficier d’une rente viagère en complément de sa retraite

- Disposer d’un capital au moment de sa retraite afin de pouvoir acquérir une résidence principale. Effectivement, le contrat d’assurance PERP permet à l’assuré de se constituer une épargne à condition de ne pas avoir été propriétaire pendant les deux années précédent le départ en retraite

- Disposer d’un capital à hauteur de 20% de l’épargne constituée et de la rente viagère en complément de sa retraite

Il est important de noter que chaque assuré peut être légitime à un contrat de retraite collective qui est un contrat agissant comme une complémentaire à la retraite. Ce contrat se voit éligible selon le bon vouloir des dirigeant de chaque entreprise.

Quelle est la durée d’un contrat d’assurance retraite ?

Étant un contrat d’assurance sur le long terme et bloqué jusqu’à l’âge de la retraite, ce contrat ne se débloque seulement au bon vouloir de chacun. Cependant, il est possible de récupérer l’épargne en cours de contrat sous certaines conditions :

- L’assuré est victime d’invalidité

- L’expiration des droits aux allocations chômage pour les salariés en liquidation judiciaire pour les non-salariés

- Une absence de mandat social ou de contrat de travail depuis deux ans à compter du non renouvellement de leur mandat social ou de leur révocation pour les mandataires sociaux qui n’ont pas liquidé leur pension dans un régime obligatoire d’assurance vie

- Le décès du conjoint ou du partenaire issu du pacs

- Le surendettement

- La cessation d’activité non salariée de l’assuré à la suite d’un jugement de liquidation judiciaire

- Certaines conditions de revenus

Qu’est ce que la fiscalité du contrat d’assurance retraite ?

La fiscalité d’un contrat d’assurance retraite est le financement des besoins de ce dernier. Lors de la souscription d’un contrat d’assurance PERP, deux formes de fiscalités sont apparentes :

La fiscalité des cotisations : Ce sont les cotisations versées sur un contrat assurance PERP et qui sont déductibles du revenu global dans la limite du plafond égale à :

- 10 % des revenus professionnels de l’année précédente, retenus dans la limite de 8 fois le Plafond annuel de la sécurité sociale (Pass) de l’année précédente

- 10 % du Pass de l’année précédente a condition que ce montant se voit plus élevé

La fiscalité des prestations : Les prestations délivrées à la fin du contrat d’assurance PERP sont imposées selon les règles applicables aux pensions et retraites qui prévoient l’application d’un abattement de 10% pour l’ensemble des pensions reçues

Quelles sont les avantages de l’assurance retraite ?

Les avantages à la souscription d’une assurance retraite sont nombreux.

- Souscription à titre individuel et facultatif

- Aucune durée minimum d’épargne fixée

- Aucune obligation de versement périodique

- Il est possible d’ouvrir plusieurs PERP par personne.

- Pendant la phase d’épargne, le souscripteur peut à tout moment transférer son plan dans un autre établissement. Tout se passe alors comme si un nouveau PERP était ouvert. La valeur de transfert correspond à la somme des droits acquis par le souscripteur depuis l’ouverture de son PERP

- Possibilité de sortir du plan à la fois par le versement d’une rente et d’un capital. Le PERP peut prévoir une sortie en capital dans la limite de 20 % de la valeur de rachat du contrat, sans condition à respecter

Les assurance retraite comportent en pratique une garantie complémentaire en cas de décès du souscripteur pendant la phase d’épargne. Elle prévoit le versement d’une rente viagère à un bénéficiaire désigné ou d’une rente temporaire d’éducation au profit des enfants mineurs à la date du décès.

- 10 % des revenus professionnels nets de frais de l’année précédente, (revenus retenus dans la limite de 8 fois le PASS de l’année précédente, soit une déduction maximale de 29 626 € pour 2014 et 29 098 € pour 2013) ;

- 10 % du plafond annuel de la sécurité sociale de l’année précédente.

- Si le plafond de déduction n’a pas été atteint, il est possible de reporter la part non utilisée pendant 3 ans.

INIXIA, courtier en assurance, sélectionne pour vous les produits d’assurance intéressant pour votre contrat d’assurance PERP. Pour ce fait, la société de courtage française se penche sur vos besoins :

- Conseil numéro 1 : S’assurer en tant que travailleurs non-salariés (TNS) est un point primordial sur lequel il est important de se pencher. Artisans, commerçants ou professionnel libéral, votre retraite compte aussi. Retrouvez les différents type de contrats MADELIN soumis à la loi MADELIN pour que les TNS puisse travailler, se soigner et prévoir en toute sérénité !

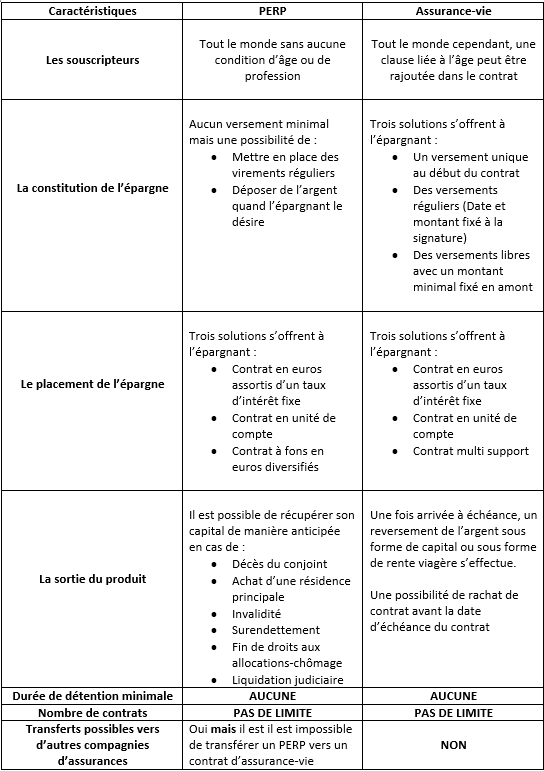

- Conseil numéro 2 : L’assurance-vie peut être définie comme un outil d’épargne et de transmission de son patrimoine.