Assurance de prêt pour Résidence Secondaire

Vous êtes sur le point d’obtenir votre prêt pour financer votre Résidence secondaire ? Vous souhaitez en savoir plus sur l’assurance de prêt pour résidence secondaire ? Quelles sont les notions indispensables à savoir sur ce deuxième prêt ? Comment obtenir et négocier la meilleure assurance de prêt pour résidence secondaire ?

Emprunteur, l’achat d’une résidence secondaire est une magnifique réalisation. cette dernière a de nombreux avantages.

- Une destination de vacances privilégiée à tout moment dans l’année,

- Une croissance de votre capital et de votre patrimoine,

- Préparer une retraite au soleil,

- Un point de ralliement familial.

Mais dans cet achat, il y a un inconvénient majeur, les charges en plus. Notamment, le remboursement du crédit, les impôts et l’assurance emprunteur (appelée aussi Assurance de Prêt, ou ADI, Assurance Décès Invalidité). Par ailleurs, il existe de nombreux moyens pour pallier ces désavantages. Dans cet article comment réduire ces charges avec l’assurance de prêt pour résidence secondaire ?

Remplissez notre formulaire pour obtenir votre devis

Merci, votre demande a bien été envoyée!

Vous souhaitez une assurance pour :

Banque sollicitée ?

Sélectionnez bien votre banque prêteuse, les exigences de garantie peuvent changer d’une banque à l’autre ! Cela impactera donc le tarif de votre assurance de prêt.

Objet du prêt

Personne(s) à assurer

Prêt(s) immobilier à assurer n°{{ i + 1 }}

Informations de l'emprunteur

Ces informations sont nécessaires pour éditer un devis qui puisse être présenté à votre banque

Informations du co-emprunteur

Ces informations sont nécessaires pour éditer un devis qui puisse être présenté à votre banque

Vos coordonnées

Promis pas de spams ! Nous respectons une Politique d'utilisation des données personnelles conforme au RGPD

Qu’est-ce que l’Assurance de Prêt (ADP) pour la résidence secondaire ?

L’assurance de prêt pour résidence secondaire est un contrat qui vous protège en cas de décès ou d’invalidité permanente totale. Ce contrat d’assurance crédit immobilier pour résidence secondaire est exigé par la banque pour s’assurer du remboursement du capital prêté. De même, dans le cadre du financement de votre résidence secondaire, la banque peut vous demander de souscrire à des garanties en plus pour vous donner son accord de prêt.

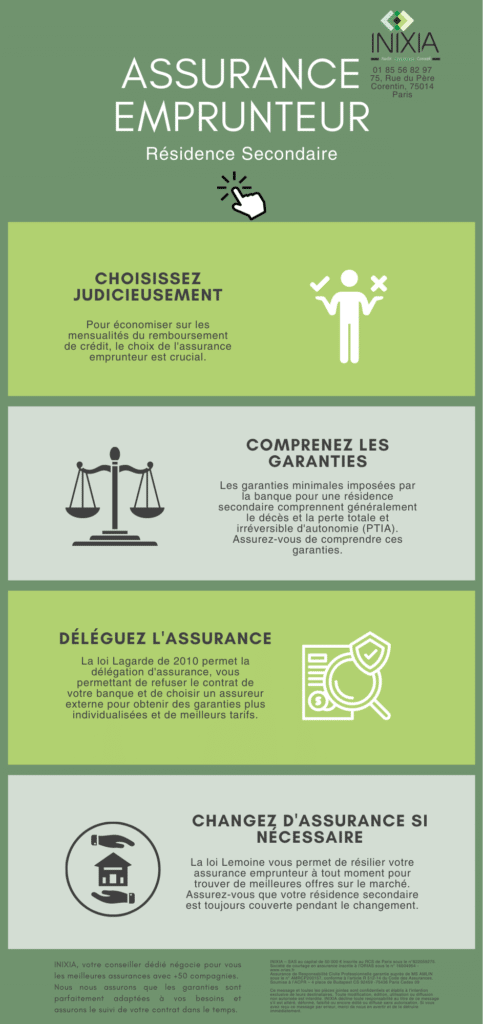

Comment obtenir la meilleure assurance crédit immobilier pour la résidence secondaire ?

Il y a 2 types d’assurances, l’assurance groupe et une assurance extérieure (on parle de « délégation d’assurance »). L’assurance groupe est gérée directement par votre banque prêteuse et c’est le premier contrat qui vous est proposé. Mais malheureusement, la banque impose des tarifs plus élevés que sur le marché et parfois des garanties incomplètes. En effet, les contrats d’assurance de prêt pour résidence secondaire sont monopolisés par les banques (cela représente plus de 85% des contrats souscrits en France !). Celles-ci vous proposeront un tarif unifié qui ne tient pas compte de l’ensemble des caractéristiques de votre profil. Évidemment, dans l’immense majorité des cas, ces tarifs ne sont pas les meilleurs du marché.

D’autre part, vous avez la possibilité de faire une délégation d’assurance. Une délégation d’assurance de prêt pour résidence secondaire est un changement de contrat ADI. Ce changement permet de mettre en concurrence l’assurance emprunteur que vous avez souscrit avec votre banque.

INIXIA vous accompagne à tous les stades de votre contrat d’assurance. Un Conseiller dédié se charge du suivi de votre contrat afin de vous offrir un accompagnement dans la durée. Nous négocions pour vous les meilleures conditions tarifaires auprès des Compagnies les plus couvrantes parmi + de 50 Assureurs partenaires.

Quelles sont les lois à connaître pour le changement d’assurance ?

Vous disposez des mêmes droits pour le financement de votre résidence secondaire que pour celui de votre résidence principale.

Retenons que :

- la loi Lagarde vous offre le libre-choix de votre assurance de prêt lors de la souscription de votre crédit immobilier (la vente liée étant interdite en France, cela s’applique également aux établissements bancaires) ;

- la loi Lemoine vous permet de résilier votre contrat d’assurance de prêt n’importe quand après sa souscription à compter de septembre 2022. Cette loi offre également aux emprunteurs ayant un encours de prêt immobilier inférieur à 200 000 € et moins de 60 ans en fin de prêt de bénéficier d’un avantage de taille : l’absence de formalité médicale à l’adhésion. Enfin, elle fixe le droit à l’oubli pour les personnes atteintes de pathologies lourdes (hépatites et cancers) à une durée de 5 ans au lieu de 10 ans antérieurement.

Quelles sont les garanties ?

Les garanties fondamentales de l’assurance crédit immobilier pour résidence secondaire sont le Décès et la perte totale et irréversible de l’autonomie (PTIA). Mais d’autres garanties d’assurance crédit seront exigées par votre banque dans le cadre du financement d’une résidence secondaire.

Interruption Temporaire de Travail (ITT) ou l’arrêt de travail

La garantie ITT assure la prise en charge du remboursement des échéances de prêt pendant la durée de l’arrêt de travail après une période de franchise et dans la limite de la quotité assurée.

Invalidité Permanente Totale (IPT)

Cette garantie intervient lorsque le taux d’invalidité reconnu est supérieur à 66%. A la différence de la PTIA vous disposez encore d’un degré d’autonomie qui ne nécessite pas l’aide d’une tierce personne pour effectuer les actes de la vie quotidienne. Cette garantie prend en charge le remboursement des échéances de prêt à hauteur de la quotité assurée. Elle peut être versée soit en capital soit sous forme de rente.

Invalidité Permanente Partiel (IPP)

Cette garantie intervient lorsque le taux d’invalidité est compris entre 33% et 66%. La garantie IPP prévoit la prise en charge d’une quote-part des échéances de votre prêt.

Comment déterminer le prix de l’assurance de prêt pour une résidence secondaire ?

Le tarif de l’assurance de prêt pour résidence secondaire est déterminé par plusieurs facteurs.

- Base d’assurance : Capital restant dû (cotisations variables) ou Capital Initial (cotisations fixes ou « constantes » )

- Montant du capital emprunté

- Le nombre d’emprunteurs à assurer

- Etat de santé de l’assuré

- Fumeur ou non-fumeur

- Quotités en cas de pluralité d’emprunteurs

- Age de l’assuré

- Profession de l’assuré

- Sports pratiqués par l’assuré

- Zone géographique (voyages à l’étranger, expatriés)

Vous faites l’achat de votre résidence secondaire pour un montant de 300 000 € dans le but de préparer votre retraite, vous n’avez pas de co-emprunteur. Malheureusement, quelques années avant votre retraite, vous perdez l’usage de votre bras droit suite à un accident. Une expertise fixera votre taux d’invalidité à 40%.

Fort heureusement, bien que non-imposée par les critères CCSF de votre banque, vous aviez choisi une délégation d’assurance et aviez souscrit en complément la garantie invalidité permanente partielle (IPP) fixant le seuil d’indemnisation à 33% d’invalidité. Ici votre assureur prendra en charge une quote-part de vos échéances de prêt restantes. Cela n’aurait pas été le cas si vous aviez souscrit le contrat de votre banque ne prévoyant pas cette garantie et intervenant uniquement dès 66% d’invalidité.